株式投資を始めたばかりの初心者の方にもおすすめなのが「インデックスファンド」です。

…とはいえ、「そもそもインデックスファンドって何?」と疑問に思う方も多いと思います。

そこでこの記事では、インデックスファンドとはどのような金融商品なのか、おすすめのインデックスファンドは何があるのかをわかりやすく解説します。

投資初心者でも投資が始められるよう、必要な情報を網羅していますのでぜひお役立てください!

インデックスファンドとは?

インデックスファンドとは、市場の動きを示す特定の「株価指数」と同じ値動きをするように運用される「投資信託」のことです。 指数の英語表現が「インデックス(index)」であるため、インデックスファンドという名前になっています。 インデックスファンドに投資することを「インデックス投資」とも言います。

インデックスファンドの種類

インデックスファンドの種類は以下の6種類です。

インデックスファンドの種類

- 国内株式

- 海外株式

- 国内債券

- 海外債券

- 国内REIT

- 海外REIT

インデックスファンドは国内外さまざまな指数に投資できる金融商品です。その中でも人気が高いのが海外株式の「全世界株式」や「S&P500」、「全米株式」に投資できる投資信託です。

資産形成の重要な考え方として「分散投資」があります。投資初心者は、できるだけ広範に分散投資ができる金融商品を選びましょう。

インデックスファンドの仕組み

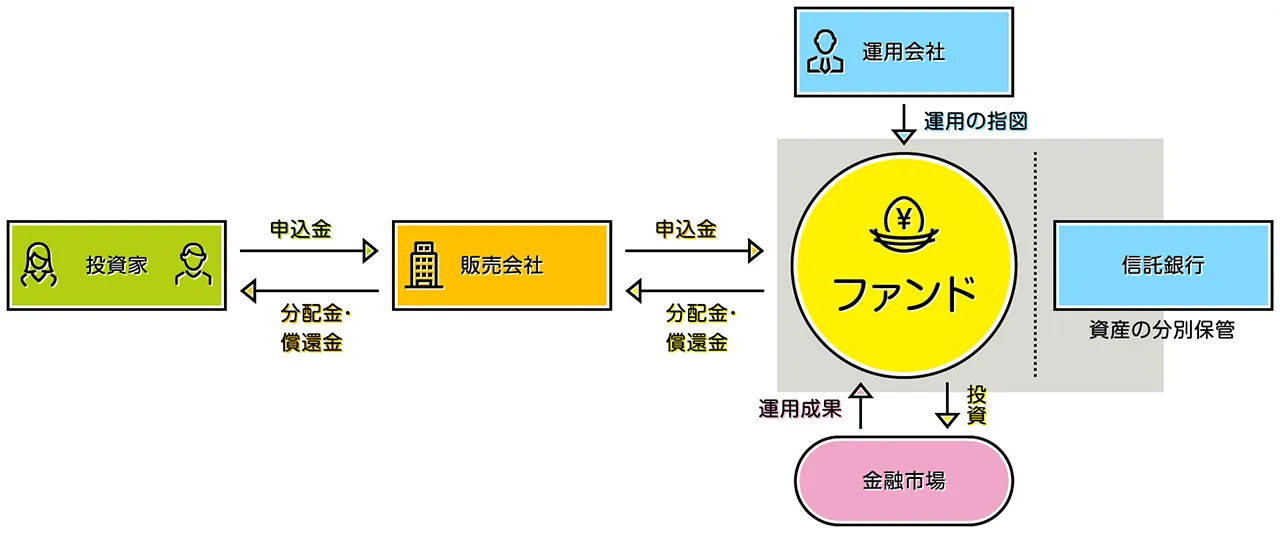

インデックスファンドは、投資家から集めた資金を使い運用会社が株価指数に含まれる企業に投資をする仕組みになっています。

投資家、運用会社、投資先の3つから成り立っており、関係図は以下の通りです。

出典:一般財団法人投資信託協会

インデックスファンドとアクティブファンドの違い

投資信託は大きく分けると、インデックスファンドとアクティブファンドの2種類に分けられます。 それぞれの違いを表すと以下の通り。

| インデックスファンド | アクティブファンド | |

| 運用目標 | インデックス(指標)と同じ値動きをする | インデックスを上回る運用成果を出す |

| 組入銘柄 | 各指数の構成銘柄 | 投資の専門家が銘柄を厳選 |

| 運用コスト | 比較的低い | 比較的高い |

| 特徴 | 市況次第では、低コストで中長期的に利益を狙いやすい | 銘柄の構成次第では、短期間から中長期間でも利益を狙いやすい |

インデックス型とアクティブ型では、値動きが大きく変わってくることが特に注目すべき点です。

インデックスファンドはインデックス(指数)と同等のリターンを目指していますが、アクティブファンドは投資運用の専門家が積極的にインデックス以上のリターンを目指している点が最大の違いとなります。

投資の初心者は、必ず資産運用をする目的を明確にしたうえで、最適なファンドを選ぶようにしましょう。

インデックスファンドの5つのメリット

インデックスファンドのメリットは以下のとおりです。

インデックスファンドの5つのメリット

- 購入時手数料や信託報酬などのコストが低い

- 運用の手間がかからないから

- 分散投資ができる

- 少額から取引を始められる

- 値動きがわかりやすい

インデックスファンドは、長期積立投資での運用に向いています。

① 購入時の手数料や信託報酬などのコストが低い

インデックスファンドは購入時手数料や信託報酬等のコストが低いのがメリットです。購入時手数料が無料のファンドも数多くあります。

また、信託報酬などの運用中のコストもアクティブファンドと比べると低いことが特徴です。

長期運用の場合、運用中はコストを払い続けることになります。運用コストの差が少額でも、長期的に考えると大きな差となります。

② 運用の手間がかからない

インデックスファンドは「市場全体」に投資ができるため、銘柄を一つずつ選んだり、高頻度で売買する必要がありません。

投資を始めるのが億劫に感じてしまう理由の一つが、「手間がかかりそう」ではないでしょうか? 株式投資やFXで利益を上げるためには、相当量の勉強や取引経験、時間が必要です。

しかし、インデックスファンドは一つの商品で複数の企業に投資できるため、それほど手間がかからず長期保有するだけで利益を得られる可能性があります。

③ 分散投資ができる

投資のリスクを抑える手法の一つが「分散投資」です。

インデックスファンドは、株価指数などのインデックスに連動した運用を目指す運用手法です。

例えば、日本の株価の場合は日経平均株価やTOPIX、アメリカの株価ではNYダウやS&P500などの株価指数に連動することを目標としています。

株価指数に組み入れられている企業群で構成されているインデックスファンドは、商品を選ぶだけで複数企業に分散投資しているのと同等の効果が得られます。

複数の有名企業に投資できるのは、投資初心者にとって大きなメリットではないでしょうか。

④ 少額からの投資ができる

インデックスファンドは少額から取引を始められます。

証券会社によっては100円からの投資が可能です。

個別の株式投資は基本的に100株単位での購入となります。通常、数万円から数十万円で売買されており初心者には敷居が少々高いのではないでしょうか。

投資初心者はインデックスファンドのようなローリスク・ローリターンの商品に少額から始めてるのがおすすめです。

⑤ 値動きがわかりやすい

インデックスファンドは日経平均株価やTOPIX、NYダウといった指数の動きに連動するように運用されています。

そのため、値動きがわかりやすい特徴があります。

初心者でも自分の資産がどのような値動きをしているのか、比較的簡単に知ることができます。

インデックスファンドの3つのデメリット

インデックスファンドには分散投資ができるなどのメリットがありましたが、デメリットには以下のようなものが挙げられます。

インデックスファンドの3つのデメリット

- 元本割れのリスクがある

- 短期間では大きな利益を得るのが難しい

- 運用コストがかかる

詳しく解説していきます。

① 元本割れのリスクがある

銀行預金以外の金融商品のほとんどに当てはまりますが、インデックスファンドは元本保証がありません。

投資した額を下回る元本割れのリスクがあるため、損してしまうこともあります。

② 短期間では大きな利益を得るのが難しい

インデックスファンドは市場に連動した運用結果を目指しているため、市場のリターンを大きく乖離した利益を得ることはできません。

分散投資によってリスクを抑えられるのがインデックスファンドのメリットですが、個別の株式投資やアクティブファンドのように短期間で大きなリターン狙いたい人には不向きです。

長期での運用がインデックスファンドには向いています。

③ 運用コストがかかる

インデックスファンドは中長期的に投資する商品のため、運用コストがかかります。低い金額とは言え、長く持ち続けると信託報酬を支払い続けることになります。

期待しているリターンが運用コストを上回れば保有し続ける価値はありますが、利益確定のタイミングを誤ると赤字となり得るため注意が必要です。

初心者必見!インデックスファンドで失敗しない4つのコツ

インデックスファンドを運用する際に失敗しない4つのコツは以下のとおりです。

失敗しない4つのコツ

- 自分のリスク許容度を把握しておく

- 一括投資せず、コツコツ積立投資をする

- 成長する資産に長期投資を心がける

- 価格変動に一喜一憂しない

詳しく解説していきます。

① 自身のリスク許容度を把握する

インデックスファンドに限ったことではありませんが、運用で大切なことは日々の値動きに対して過敏になりすぎず、心に余裕をもつことです。

「どのくらいの値動きまで耐えられるか」という自身のリスク許容度をきちんと決めておきましょう。

リスク許容度を考える際のポイントは大きく分けて5つです。

リスク許容度5つのポイント

- 目的と期限

- 家族構成

- 年収

- 資産

- 性格と経験

《ポイントの解説》

- 目的と期限は「どのような目的で、いつまでにどのくらいお金を増やしたいか」です。

投資の期間が長いほど損失をカバーできる時間も確保でき、リスク許容度が大きい傾向にあります。 - 家族構成については、養う家族が少ないほど生活の支出が少なくなります。

その分、投資に回せるお金が多くなり、リスク許容度も大きくなるでしょう。 - 年収は、年収が高い人ほど多くの投資ができるため、リスクの分散にもなり許容度が大きくなります。

- 資産は、運用資金以外に資産の余裕がある人は、リスク許容度が大きい傾向にあります。

- 性格と経験は、投資以外のリスク許容度が大きい人でも、性格が心配性だったり資産の目減りに抵抗があったりする人は、リスク許容度が小さくなる傾向です。

② 積立投資をする

リスクを抑える手法はいろいろありますが、その中の一つが「ドルコスト平均法」です。

ドルコスト平均法とは?

価格が変動する商品に対して「常に一定金額を、定期的」に購入する方法。

ドル・コスト平均法による購入は全体の平均購入単価を平準化させる効果があり、長期的な資産形成をおこなううえで有効な手法の一つです。

短期的に下落があった際も、大きく損をする可能性が低く損失を軽減できます。

インデックスファンドの運用をおこなう際は、一括投資ではなくコツコツと積立投資をするのがおすすめです。

③ 成長の可能性が高い商品に長期投資をする

資産を増やすためには、成長する商品への投資が必要です。その選択肢の一つとして、世界株式への投資があります。

世界経済は安定的に成長しています。

理由の一つとしては、世界の人口が増え続けていることです。

世界の人口は今後も増え続けることが予想されるため、世界経済の成長が見込まれます。

よって、世界株式への投資も成長する資産として 選択肢の一つとなるでしょう。

成長する資産への長期的な投資は、複利効果も期待できます。 ※複利効果とは、利益が利益を生んで増えていく効果のこと。

④ 価格の変動に一喜一憂しない

投資の際に心がけたいのは、「価格変動に振り回されない」ことです。

商品の価格は、日々変動します。下落することもあれば、上昇することもあります。

投資は、基本的に元本保証はありません。

大きな下落が起こり、思うように利益が出ないこともあります。

価格変動に振り回されないポイントは以下のとおりです。

価格変動に振り回されないポイント

- 自分の投資目的や目標にあった値動きをしているか

- 成長に期待できる資産に投資できているか

- 「長期・積立・分散」投資を意識して、無理のない範囲で運用ができているか

運用状況やリスク許容度が自分に合わない場合、価格変動に振り回されてしまうことにもなりかねませんので、 上記の点を定期的に確認しましょう。

【初心者必見】インデックスファンド選びのポイント4選

インデックスファンドに限ったことではありませんが、投資をおこなう際「なんとなく投資先を決める」ことは厳禁です。

自分で納得した投資先を選んでいないと、以下のようなデメリットが大きくなってしまいます。

- 価格変動で売ってしまい損するリスクが高まる

- この投資先でよかったのかな?と資産運用が不安になる

上記のようにならない選び方のポイントは以下の3つです。

4つのポイント

- 投資の目的・目標額・運用期間を明確にする

- 投資対象の特徴と運用実績を把握する

- インデックスファンドの手数料を確認する

- 運用対象の純資産額を確認する

詳しく解説していきます。

① 投資の目的・目標額・運用期間を明確にする

インデックスファンドを購入する前に、投資の目的と運用期間を必ず明確にしておきましょう。

投資の目的は、老後のためや住宅購入のための資金、子どもの教育資金作りなど人によってさまざまです。

運用期間は目的や目標額により異なってきます。

ゴールを決めていないと、資産運用が不安定になってしまいます。

運用が上手くいってるか否かの判断を誤らないためにも、以下の3点を決めておくことをおすすめします。

- 何に使うお金なのか

- どれくらいの金額が必要なのか

- いつまでに必要なのか

▼▼ ゴール設定の例

| 何に使うお金なのか | 老後資金 |

| どれくらいの金額が必要なのか | 2,000万円 |

| いつまでに必要なのか | 定年を迎える65歳 |

投資の目的を決めると、「いつまでにいくら必要なのか」も定まります。

そして、目標額を決めると定期的に積み立てる金額、許容できる運用リスクなども決めることができます。

② 投資対象の特徴と運用実績を把握する

インデックスファンドを選ぶ際にまずチェックすべきは以下の3点です。

チェックポイント

- 何に投資しているか

▶ どのインデックスに連動しているのかをチェックします。 - 投資効率の良さ

▶ シャープレシオの高さで確認が可能です。 - リスクはどれくらいあるのか

▶ 標準偏差の大きさ(リスクを数値化したもの)で測ることができます。

一番重要なのは、「何に投資しているか=連動対象のインデックス(株価指数)は何か」です。

インデックスファンドは、投資対象となる指数によって運用成果にも違いが出てきます。

投資対象を迷っているのであれば、外国株式(先進国)のインデックスファンドを購入するのがおすすめです。

外国株式は、アメリカをはじめ世界の主要先進国に分散投資ができるため、経済成長に応じて資産も増えていきます。

シャープレシオと標準偏差の調べ方は、SBI証券の「投資信託 パワーサーチ」を使うのがおすすめの方法です。

投資信託 パワーサーチの「投資指標タブ」を押すと、その投資信託の「シャープレシオ」と「標準偏差」が確認できます。

シャープレシオは一般的に、1以上が優秀、2以上が超優秀と言われています。

③ 購入時や運用時のコストを調べる

インデックスファンドで必要となるコストは、購入の際に支払う「購入手数料」と運用のために支払う「信託報酬」です。

購入手数料は無料(ノーロード)のファンドが多いですが、信託報酬は同じ指数でも手数料が違うことがあるため、事前に確認する必要があります。

長期的な投資運用ではコストの差が大きく開いていくため、同じ指数に連動するファンドを見比べたうえで選びましょう。

例えば「S&P500」の動きに連動するインデックスファンドを比べた場合、種類によって信託報酬の年率は以下のように大きく違います。

- SBI・V・S&P500インデックス・ファンド:0.0938%程度

- iFree S&P500インデックス:0.2475%

インデックスファンドを選ぶ際は、信託報酬の確認と比較を必ずおこなってください。

④ 運用対象の純資産額を確認する

純資産総額とは、インデックスファンドの保有資産の時価総額で、ひらたく言うとインデックスファンドの規模の大きさです。

純資産総額が大きいほど、投資家からの資金が集まっている人気の高いファンドだと言えます。

分散投資ができるインデックスファンドの効果を最大限に得るためにも、純資産総額の大きさは確認しておきましょう。

純資産総額が少ないと十分な運用をおこなえず、途中で運用がストップしてしまう可能性があります。

ただし、純資産総額の大きいファンドでも、成果が確実に出るとは限りませんので注意が必要です。

インデックスファンドおすすめ5選

投資初心者に人気の高いインデックスファンドは以下の5つです。

おすすめ5選

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slim 米国株式(S&P500)

- 楽天・全米株式インデックス・ファンド

- SBI・V・S&P500インデックス・ファンド

- eMAXIS Slim 国内株式(日経平均)

詳しく解説していきます。

① eMAXIS Slim 全世界株式(オール・カントリー)

| 運用(委託)会社 | 三菱UFJ国際投信 |

| 運用管理費用(信託報酬・税込)/ 年 | 0.1133% |

| 純資産額 | 1兆2,803.84 億円 |

| 連動指数 | MSCI オール・カントリー・ワールド・インデックス |

eMAXIS Slim 全世界株式(オール・カントリー)は、先進国(日本を含む)と新興国の株式に投資できるインデックスファンドです。

また、経済の動向によって、投資する地域の割合や組み入れ銘柄も自動で調節されます。

「投信ブロガーが選ぶ!Fund of the Year 2020」で1位を獲得し、投資家からの注目が高いファンドです。

世界の約50ヵ国に分散投資ができ、カントリーリスクを大幅に軽減した投資ができます。

投資初心者でインデックスファンドの選定に悩んでいる方に、おすすめの商品だと言えるでしょう。

② eMAXIS Slim 米国株式(S&P500)

| 運用(委託)会社 | 三菱UFJ国際投信 |

| 運用管理費用(信託報酬・税込)/ 年 | 0.09372% |

| 純資産額 | 2兆3737.72 億円 |

| 連動指数 | S&P500 |

eMAXIS Slim 米国株式(S&P500) は、アメリカのS&P500指数に投資できるインデックスファンドです。

アメリカの主要500社に分散投資でき、時代の変化に応じて組み入れられる500社は変わっていくため、積立投資の定番商品として人気を集めています。

アップルやAmazon、マイクロソフトなど人気の銘柄が組み込まれており、長期でのパフォーマンスも高いため長期間の運用に向いていると言えます。

最大の特徴としては手数料の安さです。買付手数料が0円、信託報酬は0.09372%と大変低い水準でおすすめです。

③ 楽天・全米株式インデックス・ファンド

| 運用(委託)会社 | 楽天投信投資顧問 |

| 運用管理費用(信託報酬・税込)/ 年 | 0.162% |

| 純資産額 | 1兆0240.51 億円 |

| 連動指数 | CRSP USトータル・マーケット・インデックス |

楽天・全米株式インデックス・ファンドは、米国株式市場に上場している約4,000銘柄をカバーした指数に連動するファンドです。

アメリカの中小企業も含まれ、幅広い投資できます。

手数料も銘柄のカバー率を見ると非常に安いため、コストパフォーマンスに優れたファンドです。

アメリカの大手資産運用会社のバンガード社が手がけるETFに投資するため、投資家から高い信頼を得ています。

米国株への投資で、業種の偏りをなるべく抑えたい方におすすめです。

④ SBI・V・S&P500インデックス・ファンド

| 運用(委託)会社 | SBIアセットマネジメント |

| 運用管理費用(信託報酬・税込)/ 年 | 0.0938%程度 |

| 純資産額 | 1兆0125.64 億円 |

| 連動指数 | S&P500 |

SBI・V・S&P500インデックス・ファンドは、米国の代表的な株価指数であるS&P500指数(円換算ベース)に連動するファンドです。

アメリカの主要企業500社への投資と同じ効果を期待できます。

AmazonやGoogleなど成長企業に投資できるのも魅力です。さらに手数料がS&P500への連動を目指すファンドの中でも最安クラスで、信託報酬が年0.0938%(税込)程度となっています。

S&P500は日本の株価指数と比較して高いペースで成長が続いているため、今後も注目すべきファンドと言えるでしょう。

⑤ eMAXIS Slim 国内株式(日経平均)

| 運用(委託)会社 | 三菱UFJ国際投信 |

| 運用管理費用(信託報酬・税込)/ 年 | 0.143% |

| 純資産額 | 353.41 億円 |

| 連動指数 | 日経225マザーファンド |

eMAXIS Slim 国内株式(日経平均)は、日経平均株価に連動するインデックスファンドです。

日本の代表的な企業225社に投資することができます。

投資先はソフトバンクグループやファーストリテイリング(ユニクロ)などの大手企業です。

リターンは海外株式と比べ低めですが、国内の企業のため業績などがチェックしやすく投資を身近に感じることができます。

国内株式インデックスファンドの中でも手数料が大変安く購入時手数料も不要なため、国内株の投資でコストを抑えたい方におすすめです。

口座開設におすすめの証券会社3選

インデックスファンドに購入するには、投資したい商品を取り扱っている証券会社で口座を開設する必要があります。

証券会社はネット証券がおすすめです。 パソコンやスマホで簡単に開設手続きができ、取り扱い商品も多数あります。

おすすめネット証券は以下の3社です。

①楽天証券

②SBI証券

③松井証券

3社とも初心者を含め、投資家から人気が高いネット証券です。

① 楽天証券

楽天証券は「オリコン顧客満足度 ネット証券ランキング」で2年連続1位になった証券会社です。

楽天証券のおすすめポイント

- 投資信託の取扱数は2600本以上

- 楽天カードや楽天キャッシュを使った積立投資が可能

- つみたてNISAは180本以上とトップクラスのラインナップ

楽天ポイントを使って投資ができるため、最大の強みである『楽天経済圏』を活かした資産運用がおトクにできます。

「投信スーパーサーチ」という機能を使って、インデックスファンドに絞り込んだ検索や買付ランキングでの並び替えなどができ、とても便利です。

楽天ポイントを使った積立投資も人気があります。

② SBI証券

SBI証券はグループ全体で900万口座を達成(2022年11月時点)し、利用者数がネット証券業界でトップクラスです。

SBI証券のおすすめポイント

- 口座開設数No.1

- インデックスファンドの取り扱い数がトップクラス

- つみたてNISAは170本以上と豊富なラインナップ

インデックスファンドの取扱銘柄数は459本と大変に多く、自分が投資したい商品を見つけやすいです。

また、三井住友カードを使った「クレカ積立」を設定すると自動で積立投資ができます。

クレカ積立をするとVポイントも貯まるので、お得に資産形成ができます。

SBI証券のNISA口座は、国内株式売買や海外株式買付、投資信託売買の取引手数料が無料です。

NISAの非課税メリットを最大限に利用しながら、業界最低水準のコストでインデックスファンドに投資できます。

③ 松井証券

ネット証券の先駆けともいえる松井証券は、ヘルプデスクのサポート体制は11年連続で最高評価を獲得しています。

松井証券のおすすめポイント

- 無料で使える自動リバランス機能でリスク軽減

- 投信残高が急増中と人気の証券会社

- 無料コールセンターなどサポート体制が整っている

インデックスファンドを始め投資信託は100円から購入でき、毎日の自動積立設定も可能です。

NISA・つみたてNISAにも対応しています。

資産状況をスマホアプリで確認できたり、自動リバランス機能が使えたりと、初心者はもちろん忙しい方でも安心して利用できる証券会社です。

インデックスファンドの始め方・買い方

インデックスファンドの買い方は比較的シンプルです。 本記事では、始め方から買い方を以下の4ステップで解説します。

始め方から買い方までの4ステップ

① 証券口座を開設する

② 証券口座に入金する

③ インデックスファンドの銘柄を選ぶ

④ 買い付け方法を設定する

詳しく解説していきます。

① 証券会社で口座を開設する

最初にインデックスファンドを買うために証券会社で口座を開設します。

証券会社を選ぶポイントとしては、以下の3点です。

証券会社選び3つのポイント

- 取引や運用管理のしやすさ

- 取扱銘柄数の多さ

- サポートやポイントなどのサービス

口座を開設する際には「どの金融商品に投資したいか」をあらかじめ決めておくとスムーズです。

② 証券口座に入金する

口座開設の完了後、インデックスファンドを購入するために日本円の入金をおこないます。

証券口座への入金の流れ

① 入金に使う金融機関を選択する

② 入金額を指定する

③ 証券会社の取引パスワードを入力する

④ 金融機関サイトに切り替わるので指示に従い進める

③ インデックスファンドの銘柄を選ぶ

証券口座へ入金が完了したら、購入するインデックスファンドを選びます。

インデックスファンドの選び方やおすすめの商品も当記事で紹介していますので、参考にしてください。

投資したいファンドが決まったら、証券会社の投資信託ページから購入したい銘柄を検索して選択し、詳細を確認しましょう。

④ 買い付け方法を設定する

この記事では、長期運用に最適な「積立買付」を例に解説します。

まず「積立金額」を設定します。 「毎日、毎週、毎月」の中から、積み立てるサイクルを選択します。また、いくら積み立てるのかを設定しましょう。

次に「目論見書」が表示されるので、目を通してから先に進みましょう。

※目論見書は、投資判断に関わる重要事項のまとめ書類です。

最後に設定内容に誤りがないかを確認します。

これで、買い付け完了です。

インデックスファンドで投資の「はじめの一歩」

本記事では、インデックスファンドとは? といった基本的なことから初心者におすすめのインデックスファンドの選び方や買い方を解説してきました。

「投資は手間や費用がかかる」というイメージが強い方も多いと思います。

しかし、インデックスファンドは運用の手間をかけずにリスク分散しながら運用できます。しかも少額から投資でき、運用コストも安いです。

インデックスファンドは、市場平均以上のリターンは望めないなどのデメリットもありますが、長期的に右肩上がりで上昇すると考えらています。

投資の知識や経験がなくても始められるインデックスファンドは、投資初心者の「はじめの一歩」としておすすめです。

最後に、インデックスファンドの重要なポイントを3つにまとめます。

重要な3つのポイント

- インデックスファンドは特定の株価指数との連動を目指す投資信託

- 複雑な投資知識がなくても始めることができる

- 投資初心者は全世界に分散投資できるインデックスファンドがおすすめ

ご自身の投資の目的や期間などと照らし合わせて、インデックスファンドでの資産形成も検討してみてください。